Код бюджетной классификации (КБК): таблица

Понятие код бюджетной классификации (КБК) было введено Бюджетным кодексом РФ от 31.07.1998 № 145-ФЗ.

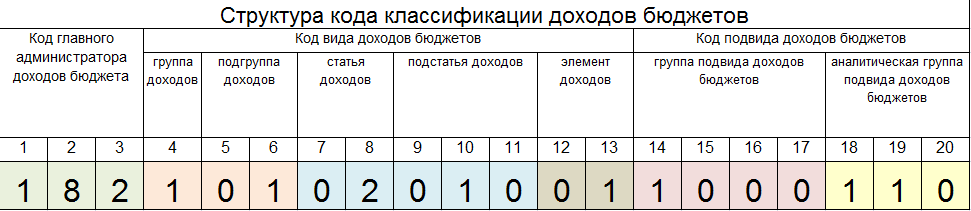

КБК представляют собой специальные 20-значные цифровые коды, которые используются для группировки доходов, расходов и источников финансирования государственного бюджета. Таким образом, данные коды помогают идентифицировать и упорядочить поступление и расходование денежных средств.

Юридическим и физическим лицам данные коды требуются для заполнения платежной и отчетной документации, когда одной из сторон отношений (получателем платежей, контролирующим органом и пр.) выступает государство или одно из его ведомств.

Например: КБК указываются в некоторых налоговых декларациях (по НДС, налогу на прибыль и т. д.), таким образом, инспекторы ФНС фиксируют задолженность на лицевом счете налогоплательщика.

Затем налогоплательщик указывает КБК, соответствующий конкретному налогу, в платежном поручении (для КБК отведено поле 104) при фактическом перечислении этого налога в бюджет. Когда данная сумма поступает на лицевой счет субъекта, долг, зафиксированный ранее, погашается.

При этом в одном платежном поручении допускается указывать только один код. Если платежи относятся к разным КБК, оформляется требуемое количество платежных поручений.

Таблица КБК на 2024 год

| Налог на прибыль, зачисляемый в федеральный бюджет |

Налог |

182 1 01 01011 01 1000 110 |

| Пени |

182 1 01 01011 01 2100 110 |

|

|

Штрафы |

182 1 01 01011 01 3000 110 | |

| Проценты |

182 1 01 01011 01 2200 110 |

|

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ |

Налог |

182 1 01 01012 02 1000 110 |

| Пени |

182 1 01 01012 02 2100 110 |

|

|

Штрафы |

182 1 01 01012 02 3000 110 | |

| Проценты |

182 1 01 01012 02 2200 110 |

|

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от российских организаций |

Налог |

182 1 01 01040 01 1000 110 |

| Пени |

182 1 01 01040 01 2100 110 |

|

|

Штрафы |

182 1 01 01040 01 3000 110 | |

| Проценты |

182 1 01 01040 01 2200 110 |

|

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций |

Налог |

182 1 01 01060 01 1000 110 |

| Пени |

182 1 01 01060 01 2100 110 |

|

|

Штрафы |

182 1 01 01060 01 3000 110 | |

| Проценты |

182 1 01 01060 01 2200 110 |

|

| Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

Налог |

182 1 01 01070 01 1000 110 |

| Пени |

182 1 01 01070 01 2100 110 |

|

|

Штрафы |

182 1 01 01070 01 3000 110 | |

| Проценты |

182 1 01 01070 01 2200 110 |

|

| Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций |

Налог |

182 1 01 01050 01 1000 110 |

| Пени |

182 1 01 01050 01 2100 110 |

|

|

Штрафы |

182 1 01 01050 01 3000 110 | |

| Проценты |

182 1 01 01050 01 2200 110 |

|

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство (за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам) |

Налог |

182 1 01 01030 01 1000 110 |

| Пени |

182 1 01 01030 01 2100 110 |

|

|

Штрафы |

182 1 01 01030 01 3000 110 | |

| Проценты |

182 1 01 01030 01 2200 110 |

|

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ |

Налог |

182 1 01 01020 01 1000 110 |

| Пени |

182 1 01 01020 01 2100 110 |

|

|

Штрафы |

182 1 01 01020 01 3000 110 | |

| Проценты |

182 1 01 01020 01 2200 110 |

| НДС на товары (работы, услуги), реализуемые на территории России |

Налог |

182 1 03 01000 01 1000 110 |

| Пени |

182 1 03 01000 01 2100 110 |

|

|

Штрафы |

182 1 03 01000 01 3000 110 | |

| Проценты |

182 1 03 01000 01 2200 110 |

|

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) |

Налог |

182 1 04 01000 01 1000 110 |

| Пени |

182 1 04 01000 01 2100 110 |

|

|

Штрафы |

182 1 04 01000 01 3000 110 | |

| Проценты |

182 1 04 01000 01 2200 110 |

|

| НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) |

Налог |

153 1 04 01000 01 1000 110 |

| Пени |

153 1 04 01000 01 2100 110 |

|

|

Штрафы |

153 1 04 01000 01 3000 110 | |

| Проценты |

153 1 04 01000 01 2200 110 |

| Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года) |

Налог |

182 1 02 02103 08 1013 160 |

| Пени |

182 1 02 02103 08 2013 160 |

|

|

Штрафы |

182 1 02 02103 08 3013 160 |

|

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2017 года) |

Налог |

182 1 02 02140 06 1110 160 |

| Пени |

182 1 02 02140 06 2110 160 |

|

|

Штрафы |

182 1 02 02140 06 3010 160 | |

| Проценты |

182 1 02 02140 06 2210 160 |

|

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода менее 300 000 руб. за периоды, истекшие до 1 января 2017 года) |

Налог |

182 1 02 02140 06 1100 160 |

| Пени |

182 1 02 02140 06 2100 160 |

|

|

Штрафы |

182 1 02 02140 06 3000 160 | |

| Проценты |

182 1 02 02140 06 2200 160 |

|

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода свыше 300 000 руб. за периоды, истекшие до 1 января 2017 года) |

Налог |

182 1 02 02140 06 1200 160 |

| Пени |

182 1 02 02140 06 2100 160 |

|

|

Штрафы |

182 1 02 02140 06 3000 160 | |

| Проценты |

182 1 02 02140 06 2200 160 |

|

| Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, истекшие до 1 января 2017 года) |

Налог |

182 1 02 02103 08 1011 160 |

| Пени |

182 1 02 02103 08 2011 160 |

|

|

Штрафы |

182 1 02 02103 08 3011 160 |

|

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2013 года) |

Налог |

182 1 02 02100 06 1000 160 |

| Пени |

182 1 02 02100 06 2100 160 |

|

|

Штрафы |

182 1 02 02100 06 3000 160 | |

| Проценты |

182 1 02 02100 06 2200 160 |

|

| Страховые взносы на обязательное пенсионное страхование, исчисленные исходя из стоимости страхового года, зачисляемые на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2013 года) |

Налог |

182 1 02 02110 06 1000 160 |

| Пени |

182 1 02 02110 06 2100 160 |

|

|

Штрафы |

182 1 02 02110 06 3000 160 | |

| Проценты |

182 1 02 02110 06 2200 160 |

|

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной пенсии |

Налог |

182 1 02 02150 06 1000 160 |

| Пени |

182 1 02 02150 06 2100 160 |

|

|

Штрафы |

182 1 02 02150 06 3000 160 | |

| Проценты |

182 1 02 02150 06 2200 160 |

|

| Страховые взносы в виде фиксированного платежа, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2010 года) |

Налог |

182 1 09 10010 06 1000 160 |

| Пени |

182 1 09 10010 06 2000 160 |

|

|

Проценты |

182 1 09 10010 06 2000 160 |

|

| Страховые взносы в виде фиксированного платежа, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2010 года) |

Налог |

182 1 09 10020 06 1000 160 |

| Пени |

182 1 09 10020 06 2000 160 |

|

|

Проценты |

182 1 09 10020 06 2000 160 |

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2017 года) |

Налог |

182 1 02 02010 06 1010 160 |

| Пени |

182 1 02 02010 06 2110 160 |

|

|

Штрафы |

182 1 02 02010 06 3010 160 | |

| Проценты |

182 1 02 02010 06 2210 160 |

|

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2017 года) |

Налог |

182 1 02 02010 06 1000 160 |

| Пени |

182 1 02 02010 06 2100 160 |

|

|

Штрафы |

182 1 02 02010 06 3000 160 | |

| Проценты |

182 1 02 02010 06 2200 160 |

|

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки условий труда) |

Налог |

182 1 02 02131 06 1020 160 |

| Пени |

182 1 02 02131 06 2100 160 |

|

|

Штрафы |

182 1 02 02131 06 3000 160 | |

| Проценты |

182 1 02 02131 06 2200 160 |

|

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки условий труда) |

Налог |

182 1 02 02132 06 1020 160 |

| Пени |

182 1 02 02132 06 2100 160 |

|

|

Штрафы |

182 1 02 02132 06 3000 160 | |

| Проценты |

182 1 02 02132 06 2200 160 |

|

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки условий труда) |

Налог |

182 1 02 02131 06 1010 160 |

| Пени |

182 1 02 02131 06 2100 160 |

|

|

Штрафы |

182 1 02 02131 06 3000 160 | |

| Проценты |

182 1 02 02131 06 2200 160 |

|

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки условий труда) |

Налог |

182 1 02 02132 06 1010 160 |

| Пени |

182 1 02 02132 06 2100 160 |

|

|

Штрафы |

182 1 02 02132 06 3000 160 | |

| Проценты |

182 1 02 02132 06 2200 160 |

|

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату накопительной пенсии |

Налог |

182 1 02 02024 06 1000 160 |

| Пени |

182 1 02 02024 06 2100 160 |

|

|

Штрафы |

182 1 02 02024 06 3000 160 | |

| Проценты |

182 1 02 02024 06 2200 160 |

|

| Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды с 2002 года по 2009 год включительно) |

Налог |

182 1 02 02031 06 1000 160 |

| Пени |

182 1 02 02031 06 2100 160 |

|

|

Штрафы |

182 1 02 02031 06 3000 160 | |

| Проценты |

182 1 02 02031 06 2200 160 |

|

| Страховые взносы, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды с 2002 года по 2009 год включительно) |

Налог |

182 1 02 02032 06 1000 160 |

| Пени |

182 1 02 02032 06 2100 160 |

|

|

Штрафы |

182 1 02 02032 06 3000 160 | |

| Проценты |

182 1 02 02032 06 2200 160 |

|

| Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд РФ на выплату доплат к пенсии |

Налог |

182 1 02 02080 06 1000 160 |

| Пени |

182 1 02 02080 06 2100 160 |

|

|

Штрафы |

182 1 02 02080 06 3000 160 | |

| Проценты |

182 1 02 02080 06 2200 160 |

|

| Взносы, уплачиваемые организациями угольной промышленности в ПФР на выплату доплаты к пенсии |

Налог |

182 1 02 02120 06 1000 160 |

| Пени |

182 1 02 02120 06 2100 160 |

|

|

Штрафы |

182 1 02 02120 06 3000 160 | |

| Проценты |

182 1 02 02120 06 2200 160 |

| Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года) |

Налог |

182 1 02 02101 08 1013 160 |

| Пени |

182 1 02 02101 08 2013 160 |

|

|

Штрафы |

182 1 02 02101 08 3013 160 | |

| Проценты |

182 1 02 02101 08 2213 160 |

|

| Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС (за расчетные периоды, истекшие до 1 января 2017 года) |

Налог |

182 1 02 02101 08 1011 160 |

| Пени |

182 1 02 02101 08 2011 160 |

|

|

Штрафы |

182 1 02 02101 08 3011 160 |

| Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (взносы “на травматизм”) |

Налог |

393 1 02 02050 07 1000 160 |

| Пени |

393 1 02 02050 07 2100 160 |

|

|

Штрафы |

393 1 02 02050 07 3000 160 | |

| Проценты |

393 1 02 02050 07 2200 160 |

|

| Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за расчетные периоды, начиная с 1 января 2017 года) |

Налог |

182 1 02 02090 07 1010 160 |

| Пени |

182 1 02 02090 07 2110 160 |

|

|

Штрафы |

182 1 02 02090 07 3010 160 | |

| Проценты |

182 1 02 02090 07 2210 160 |

|

| Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за расчетные периоды, истекшие до 1 января 2017 года) |

Налог |

182 1 02 02090 07 1000 160 |

| Пени |

182 1 02 02090 07 2100 160 |

|

|

Штрафы |

182 1 02 02090 07 3000 160 | |

| Проценты |

182 1 02 02090 07 2200 160 |

| НДФЛ с доходов, источником которых является налоговый агент (за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ) |

Налог |

182 1 01 02010 01 1000 110 |

| Пени |

182 1 01 02010 01 2100 110 |

|

|

Штрафы |

182 1 01 02010 01 3000 110 | |

| Проценты |

182 1 01 02010 01 2200 110 |

|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: – индивидуальных предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ |

Налог |

182 1 01 02024 01 1000 110 |

| Пени |

182 1 01 02024 01 2100 110 |

|

|

Штрафы |

182 1 01 02024 01 3000 110 | |

| Проценты |

182 1 01 02024 01 2200 110 |

|

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 НК РФ |

Налог |

182 1 01 02040 01 1000 110 |

| Пени |

182 1 01 02040 01 2100 110 |

|

|

Штрафы |

182 1 01 02040 01 3000 110 | |

| Проценты |

182 1 01 02040 01 2200 110 |

|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ |

Налог |

182 1 01 02030 01 1000 110 |

| Пени |

182 1 01 02030 01 2100 110 |

|

|

Штрафы |

182 1 01 02030 01 3000 110 | |

| Проценты |

182 1 01 02030 01 2200 110 |

| Единый налог при УСН с объектом “доходы” |

Налог |

182 1 05 01011 01 1000 110 |

| Пени |

182 1 05 01011 01 2100 110 |

|

|

Штрафы |

182 1 05 01011 01 3000 110 | |

| Проценты |

182 1 05 01011 01 2200 110 |

|

| Единый налог при УСН с объектом “доходы минус расходы” |

Налог |

182 1 05 01021 01 1000 110 |

| Пени |

182 1 05 01021 01 2100 110 |

|

|

Штрафы |

182 1 05 01021 01 3000 110 | |

| Проценты |

182 1 05 01021 01 2200 110 |

|

| Единый налог при УСН с объектом “доходы минус расходы” (за налоговые периоды, истекшие до 1 января 2011 года) |

Налог |

182 1 05 01022 01 1000 110 |

| Пени |

182 1 05 01022 01 2100 110 |

|

|

Штрафы |

182 1 05 01022 01 3000 110 | |

| Проценты |

182 1 05 01022 01 2200 110 |

|

| Единый налог при УСН с объектом “доходы” (за налоговые периоды, истекшие до 1 января 2011 года) |

Налог |

182 1 05 01012 01 1000 110 |

| Пени |

182 1 05 01012 01 2100 110 |

|

|

Штрафы |

182 1 05 01012 01 3000 110 | |

| Проценты |

182 1 05 01012 01 2200 110 |

|

| Минимальный налог при УСН |

Налог |

182 1 05 01021 01 1000 110 |

| Пени |

182 1 05 01021 01 1000 110 |

|

|

Штрафы |

182 1 05 01021 01 1000 110 | |

| Проценты |

182 1 05 01021 01 1000 110 |

|

| Минимальный налог при УСН, зачисляемый в бюджеты субъектов Российской Федерации (за налоговые периоды, истекшие до 1 января 2016 года) |

Налог |

182 1 05 01050 01 1000 110 |

| Пени |

182 1 05 01050 01 2100 110 |

|

|

Штрафы |

182 1 05 01050 01 3000 110 | |

| Проценты |

182 1 05 01050 01 2200 110 |

|

| Минимальный налог при УСН (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) |

Налог |

182 1 05 01030 01 1000 110 |

| Пени |

182 1 05 01030 01 2100 110 |

|

|

Штрафы |

182 1 05 01030 01 3000 110 | |

| Проценты |

182 1 05 01030 01 2200 110 |

| ЕНВД |

Налог |

182 1 05 02010 02 1000 110 |

| Пени |

182 1 05 02010 02 2100 110 |

|

|

Штрафы |

182 1 05 02010 02 3000 110 | |

| Проценты |

182 1 05 02010 02 2200 110 |

|

| ЕНВД (за налоговые периоды, истекшие до 1 января 2011 года) |

Налог |

182 1 05 02024 02 1000 110 |

| Пени |

182 1 05 02024 02 2100 110 |

|

|

Штрафы |

182 1 05 02024 02 3000 110 | |

| Проценты |

182 1 05 02024 02 2200 110 |

| Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты городских округов |

Налог |

182 1 05 04010 02 1000 110 |

| Пени |

182 1 05 04010 02 2100 110 |

|

|

Штрафы |

182 1 05 04010 02 3000 110 | |

| Проценты |

182 1 05 04010 02 2200 110 |

|

| Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты муниципальных районов |

Налог |

182 1 05 04020 02 1000 110 |

| Пени |

182 1 05 04020 02 2100 110 |

|

|

Штрафы |

182 1 05 04020 02 3000 110 | |

| Проценты |

182 1 05 04020 02 2200 110 |

|

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя |

Налог |

182 1 05 04030 02 1000 110 |

| Пени |

182 1 05 04030 02 2100 110 |

|

|

Штрафы |

182 1 05 04030 02 3000 110 | |

| Проценты |

182 1 05 04030 02 2200 110 |

|

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением |

Налог |

182 1 05 04040 02 1000 110 |

| Пени |

182 1 05 04040 02 2100 110 |

|

|

Штрафы |

182 1 05 04040 02 3000 110 | |

| Проценты |

182 1 05 04040 02 2200 110 |

|

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов |

Налог |

182 1 05 04050 02 1000 110 |

| Пени |

182 1 05 04050 02 2100 110 |

|

|

Штрафы |

182 1 05 04050 02 3000 110 | |

| Проценты |

182 1 05 04050 02 2200 110 |

| ЕСХН |

Налог |

182 1 05 03010 01 1000 110 |

| Пени |

182 1 05 03010 01 2100 110 |

|

|

Штрафы |

182 1 05 03010 01 3000 110 | |

| Проценты |

182 1 05 03010 01 2200 110 |

|

| ЕСХН (за налоговые периоды, истекшие до 1 января 2011 года) |

Налог |

182 1 05 03020 01 1000 110 |

| Пени |

182 1 05 03020 01 2100 110 |

|

|

Штрафы |

182 1 05 03020 01 3000 110 | |

| Проценты |

182 1 05 03020 01 2200 110 |

| Торговый сбор в городах федерального значения |

Налог |

182 1 05 05010 02 1000 110 |

| Пени |

182 1 05 05010 02 2100 110 |

|

|

Штрафы |

182 1 05 05010 02 3000 110 | |

| Проценты |

182 1 05 05010 02 2200 110 |

| Государственная пошлина по делам, рассматриваемым в арбитражных судах |

Налог |

182 1 08 01000 01 1000 110 |

| Государственная пошлина по делам, рассматриваемым Конституционным судом РФ |

Налог |

182 1 08 02010 01 1000 110 |

| Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ |

Налог |

182 1 08 02024 01 1000 110 |

| Государственная пошлина по делам, рассматриваемым Верховным судом РФ |

Налог |

182 1 08 03020 01 1000 110 |

| Государственная пошлина за государственную регистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия |

Налог |

182 1 08 07010 01 1000 110 |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц |

Налог |

182 1 08 07030 01 1000 110 |

| Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет |

Налог |

182 1 08 07081 01 0300 110 |

| Прочие государственные пошлины за государственную регистрацию, а также совершение прочих юридически значимых действий |

Налог |

182 1 08 07200 01 0039 110 |

| Государственная пошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе |

Налог |

182 1 08 07310 01 1000 110 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 |

Налог |

182 1 16 03010 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ |

Налог |

182 1 16 03020 02 6000 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях |

Налог |

182 1 16 03030 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт |

Налог |

182 1 16 06000 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций |

Налог |

182 1 16 31000 01 6000 140 |

| Налог на имущество организаций (по имуществу, не входящему в Единую систему газоснабжения) |

Налог |

182 1 06 02010 02 1000 110 |

| Пени |

182 1 06 02010 02 2100 110 |

|

|

Штрафы |

182 1 06 02010 02 3000 110 | |

| Проценты |

182 1 06 02010 02 2200 110 |

|

| Налог на имущество организаций (по имуществу, входящему в Единую систему газоснабжения) |

Налог |

182 1 06 02024 02 1000 110 |

| Пени |

182 1 06 02024 02 2100 110 |

|

|

Штрафы |

182 1 06 02024 02 3000 110 | |

| Проценты |

182 1 06 02024 02 2200 110 |

| Транспортный налог с организаций |

Налог |

182 1 06 04011 02 1000 110 |

| Пени |

182 1 06 04011 02 2100 110 |

|

|

Штрафы |

182 1 06 04011 02 3000 110 | |

| Проценты |

182 1 06 04011 02 2200 110 |

|

| Транспортный налог с физических лиц |

Налог |

182 1 06 04012 02 1000 110 |

| Пени |

182 1 06 04012 02 2100 110 |

|

|

Штрафы |

182 1 06 04012 02 3000 110 | |

| Проценты |

182 1 06 04012 02 2200 110 |

| Земельный налог с участков, расположенных в границах внутригородских муниципальных образований городов федерального значения |

Налог |

182 1 06 06 031 03 1000 110 |

| Пени |

182 1 06 06 031 03 2100 110 |

|

|

Штрафы |

182 1 06 06 031 03 3000 110 | |

| Проценты |

182 1 06 06 031 03 2200 110 |

|

| Земельный налог с участков, расположенных в границах городских округов |

Налог |

182 1 06 06032 04 1000 110 |

| Пени |

182 1 06 06032 04 2100 110 |

|

|

Штрафы |

182 1 06 06032 04 3000 110 | |

| Проценты |

182 1 06 06032 04 2200 110 |

|

| Земельный налог с участков, расположенных в границах городских поселений |

Налог |

182 1 06 06033 13 1000 110 |

| Пени |

182 1 06 06033 13 2100 110 |

|

|

Штрафы |

182 1 06 06033 13 3000 110 | |

| Проценты |

182 1 06 06033 13 2200 110 |

|

| Земельный налог с участков, расположенных в границах городских округов с внутригородским делением |

Налог |

182 1 06 06032 11 1000 110 |

| Пени |

182 1 06 06032 11 2100 110 |

|

|

Штрафы |

182 1 06 06032 11 3000 110 | |

| Проценты |

182 1 06 06032 11 2200 110 |

|

| Земельный налог с участков, рпсположенных в границах внутригородских районов |

Налог |

182 1 06 06032 12 1000 110 |

| Пени |

182 1 06 06032 12 2100 110 |

|

|

Штрафы |

182 1 06 06032 12 3000 110 | |

| Проценты |

182 1 06 06032 12 2200 110 |

|

| Земельный налог с участков, расположенных в границах межселенных территорий |

Налог |

182 1 06 06033 05 1000 110 |

| Пени |

182 1 06 06033 05 2100 110 |

|

|

Штрафы |

182 1 06 06033 05 3000 110 | |

| Проценты |

182 1 06 06033 05 2200 110 |

|

| Земельный налог с участков, расположенных в границах сельских поселений |

Налог |

182 1 06 06033 10 1000 110 |

| Пени |

182 1 06 06033 10 2100 110 |

|

|

Штрафы |

182 1 06 06033 10 3000 110 | |

| Проценты |

182 1 06 06033 10 2200 110 |

| Водный налог |

Налог |

182 1 07 03000 01 1000 110 |

| Пени |

182 1 07 03000 01 2100 110 |

|

|

Штрафы |

182 1 07 03000 01 3000 110 | |

| Проценты |

182 1 07 03000 01 2200 110 |

| Нефть |

Налог |

182 1 07 01011 01 1000 110 |

| Пени |

182 1 07 01011 01 2100 110 |

|

|

Штрафы |

182 1 07 01011 01 3000 110 | |

| Проценты |

182 1 07 01011 01 2200 110 |

|

| Газ горючий природный из всех видов месторождений углеводородного сырья |

Налог |

182 1 07 01012 01 1000 110 |

| Пени |

182 1 07 01012 01 2100 110 |

|

|

Штрафы |

182 1 07 01012 01 3000 110 | |

| Проценты |

182 1 07 01012 01 2200 110 |

|

| Газовый конденсат из всех видов месторождений углеводородного сырья |

Налог |

182 1 07 01013 01 1000 110 |

| Пени |

182 1 07 01013 01 2100 110 |

|

|

Штрафы |

182 1 07 01013 01 3000 110 | |

| Проценты |

182 1 07 01013 01 2200 110 |

|

| Налог на добычу общераспространенных полезных ископаемых |

Налог |

182 1 07 01020 01 1000 110 |

| Пени |

182 1 07 01020 01 2100 110 |

|

|

Штрафы |

182 1 07 01020 01 3000 110 | |

| Проценты |

182 1 07 01020 01 2200 110 |

|

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) |

Налог |

182 1 07 01030 01 1000 110 |

| Пени |

182 1 07 01030 01 2100 110 |

|

|

Штрафы |

182 1 07 01030 01 3000 110 | |

| Проценты |

182 1 07 01030 01 2200 110 |

|

| Налог на добычу полезных ископаемых на континентальном шельфе России, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории России |

Налог |

182 1 07 01040 01 1000 110 |

| Пени |

182 1 07 01040 01 2100 110 |

|

|

Штрафы |

182 1 07 01040 01 3000 110 | |

| Проценты |

182 1 07 01040 01 2200 110 |

|

| Налог на добычу полезных ископаемых в виде природных алмазов |

Налог |

182 1 07 01050 01 1000 110 |

| Пени |

182 1 07 01050 01 2100 110 |

|

|

Штрафы |

182 1 07 01050 01 3000 110 | |

| Проценты |

182 1 07 01050 01 2200 110 |

|

| Налог на добычу полезных ископаемых в виде угля |

Налог |

182 1 07 01060 01 1000 110 |

| Пени |

182 1 07 01060 01 2100 110 |

|

|

Штрафы |

182 1 07 01060 01 3000 110 | |

| Проценты |

182 1 07 01060 01 2200 110 |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) |

Налог |

182 1 07 04020 01 1000 110 |

| Пени |

182 1 07 04020 01 2100 110 |

|

|

Штрафы |

182 1 07 04020 01 3000 110 | |

| Проценты |

182 1 07 04020 01 2200 110 |

|

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) |

Налог |

182 1 07 04030 01 1000 110 |

| Пени |

182 1 07 04030 01 2100 110 |

|

|

Штрафы |

182 1 07 04030 01 3000 110 | |

| Проценты |

182 1 07 04030 01 2200 110 |

| Сбор за пользование объектами животного мира |

Налог |

182 1 07 04010 01 1000 110 |

| Пени |

182 1 07 04010 01 2100 110 |

|

|

Штрафы |

182 1 07 04010 01 3000 110 | |

| Проценты |

182 1 07 04010 01 2200 110 |

| Регулярные платежи за пользование недрами при пользовании недрами на территории Российской Федерации |

Налог |

182 1 12 02030 01 1000 120 |

| Пени |

182 1 12 02030 01 2100 120 |

|

|

Штрафы |

182 1 12 02030 01 3000 120 | |

| Проценты |

182 1 12 02030 01 2200 120 |

|

| Регулярные платежи за пользование недрами при пользовании недрами на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации |

Налог |

182 1 12 02080 01 1000 120 |

| Пени |

182 1 12 02080 01 2100 120 |

|

|

Штрафы |

182 1 12 02080 01 3000 120 | |

| Проценты |

182 1 12 02080 01 2200 120 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами |

Налог |

048 1 12 01010 01 0000 120 |

| Плата за негативное воздействие на окружающую среду |

Налог |

048 1 12 01000 01 0000 120 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами |

Налог |

048 1 12 01020 01 0000 120 |

| Плата за сбросы загрязняющих веществ в водные объекты |

Налог |

048 1 12 01030 01 0000 120 |

| Плата за размещение отходов производства и потребления |

Налог |

048 1 12 01040 01 0000 120 |

| Плата за иные виды негативного воздействия на окружающую среду |

Налог |

048 1 12 01050 01 0000 120 |

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям |

Налог |

076 1 12 03000 01 0000 120 |

| Плата за пользование водными объектами, находящимися в федеральной собственности |

Налог |

052 1 12 05010 01 0000 120 |

| Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка |

Налог |

076 1 12 06000 00 0000 120 |

| Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России |

Налог |

182 1 03 02011 01 1000 110 |

| Пени |

182 1 03 02011 01 2100 110 |

|

|

Штрафы |

182 1 03 02011 01 3000 110 | |

| Проценты |

182 1 03 02011 01 2200 110 |

|

| Акцизы на этиловый спирт из непищевого сырья, производимый на территории России |

Налог |

182 1 03 02012 01 1000 110 |

| Пени |

182 1 03 02012 01 2100 110 |

|

|

Штрафы |

182 1 03 02012 01 3000 110 | |

| Проценты |

182 1 03 02012 01 2200 110 |

|

| Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России |

Налог |

182 1 03 02013 01 1000 110 |

| Пени |

182 1 03 02013 01 2100 110 |

|

|

Штрафы |

182 1 03 02013 01 3000 110 | |

| Проценты |

182 1 03 02013 01 2200 110 |

|

| Акцизы на спиртосодержащую продукцию, производимую на территории России |

Налог |

182 1 03 02024 01 1000 110 |

| Пени |

182 1 03 02024 01 2100 110 |

|

|

Штрафы |

182 1 03 02024 01 3000 110 | |

| Проценты |

182 1 03 02024 01 2200 110 |

|

| Акцизы на табачную продукцию, производимую на территории России |

Налог |

182 1 03 02030 01 1000 110 |

| Пени |

182 1 03 02030 01 2100 110 |

|

|

Штрафы |

182 1 03 02030 01 3000 110 | |

| Проценты |

182 1 03 02030 01 2200 110 |

|

| Акцизы на автомобильный бензин, производимый на территории России |

Налог |

182 1 03 02041 01 1000 110 |

| Пени |

182 1 03 02041 01 2100 110 |

|

|

Штрафы |

182 1 03 02041 01 3000 110 | |

| Проценты |

182 1 03 02041 01 2200 110 |

|

| Акцизы на прямогонный бензин, производимый на территории России |

Налог |

182 1 03 02042 01 1000 110 |

| Пени |

182 1 03 02042 01 2100 110 |

|

|

Штрафы |

182 1 03 02042 01 3000 110 | |

| Проценты |

182 1 03 02042 01 2200 110 |

|

| Акцизы на автомобили легковые и мотоциклы, производимые на территории России |

Налог |

182 1 03 02060 01 1000 110 |

| Пени |

182 1 03 02060 01 2100 110 |

|

|

Штрафы |

182 1 03 02060 01 3000 110 | |

| Проценты |

182 1 03 02060 01 2200 110 |

|

| Акцизы на дизельное топливо, производимое на территории России |

Налог |

182 1 03 02070 01 1000 110 |

| Пени |

182 1 03 02070 01 2100 110 |

|

|

Штрафы |

182 1 03 02070 01 3000 110 | |

| Проценты |

182 1 03 02070 01 2200 110 |

|

| Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России |

Налог |

182 1 03 02080 01 1000 110 |

| Пени |

182 1 03 02080 01 2100 110 |

|

|

Штрафы |

182 1 03 02080 01 3000 110 | |

| Проценты |

182 1 03 02080 01 2200 110 |

|

| Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России |

Налог |

182 1 03 02090 01 1000 110 |

| Пени |

182 1 03 02090 01 2100 110 |

|

|

Штрафы |

182 1 03 02090 01 3000 110 | |

| Проценты |

182 1 03 02090 01 2200 110 |

|

| Акцизы на пиво, производимое на территории России |

Налог |

182 1 03 02100 01 1000 110 |

| Пени |

182 1 03 02100 01 2100 110 |

|

|

Штрафы |

182 1 03 02100 01 3000 110 | |

| Проценты |

182 1 03 02100 01 2200 110 |

|

| Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России |

Налог |

182 1 03 02110 01 1000 110 |

| Пени |

182 1 03 02110 01 2100 110 |

|

|

Штрафы |

182 1 03 02110 01 3000 110 | |

| Проценты |

182 1 03 02110 01 2200 110 |

|

| Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России |

Налог |

182 1 03 02130 01 1000 110 |

| Пени |

182 1 03 02130 01 2100 110 |

|

|

Штрафы |

182 1 03 02130 01 3000 110 | |

| Проценты |

182 1 03 02130 01 2200 110 |

|

| Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России |

Налог |

182 1 04 02110 01 1000 110 |

| Пени |

182 1 04 02110 01 2100 110 |

|

|

Штрафы |

182 1 04 02110 01 3000 110 | |

| Проценты |

182 1 04 02110 01 2200 110 |

|

| Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России |

Налог |

182 1 03 02210 01 1000 110 |

| Пени |

182 1 03 02210 01 2100 110 |

|

|

Штрафы |

182 1 03 02210 01 3000 110 | |

| Проценты |

182 1 03 02210 01 2200 110 |

| Налог на игорный бизнес |

Налог |

182 1 06 05000 02 1000 110 |

| Пени |

182 1 06 05000 02 2100 110 |

|

|

Штрафы |

182 1 06 05000 02 3000 110 | |

| Проценты |

182 1 06 05000 02 2200 110 |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков (ЕГРН) |

Налог |

182 1 13 01010 01 6000 130 |

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП |

Налог |

182 1 13 01020 01 6000 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц |

Налог |

182 1 13 01190 01 6000 130 |

Структура КБК

В соответствии с Приказом Минфина РФ от 01.07.2013 № 65н (с изменениями, вступившими в силу с 01.01.2018) структура кода на наглядном примере (за образец взят КБК, соответствующий НДФЛ, уплачиваемому налоговым агентом) выглядит следующим образом:

где,

- Первые 3 цифры определяют администратора поступлений. В приведенном примере код 182 соответствует ФНС.

- Следующие 3 цифры устанавливают группу и подгруппу дохода. В нашем случае: 101 – налоги на прибыль, доходы.

- Значения с 7 по 20 знак включительно определяются в строгом соответствии с Приложением 1.1 к Перечню, утвержденному вышеуказанным приказом.

При этом можно выделить следующие группы значений элементов:

- знаки 7-11 содержат код статьи и подстатьи доходов. В данной ситуации значение соответствует статье «Налоговые и неналоговые доходы» и подстатье «Налоги на прибыль, доходы» – «НДФЛ, источником которого выступает налоговый агент».

- знаки 12-13 указывают, в какой бюджет должен поступить доход. В приведенном примере: 01 – федеральный бюджет.

- знаки 14-17 определяются администратором дохода с целью раздельного учета поступающих обязательных платежей, пеней, штрафов и процентов. В нашем примере: 1000 – обязательный платеж.

Примечание: в настоящее время ФНС группирует поступления по следующим группам: 1000 – обязательные платежи, 2100 – пени, 2200 – проценты, 3000 – штрафы.

- знаки с 18-20 указывают, к какому виду финансовых операций относится данный доход. В данном случае: 110 – налоговые доходы.

Коды КБК утверждаются приказами Минфина РФ. Изменения вносятся достаточно часто, поэтому при проведении платежей и подготовке отчетности рекомендуется сверять имеющиеся сведения со свежим классификатором КБК и информацией, выложенной на официальных сайтах государственных ведомств.

Ошибки в КБК

При перечислении бюджетных платежей следует проявлять внимательность, так как ошибка, допущенная при заполнении КБК, может привести к ситуации, когда денежные средства попадут не по назначению или вовсе останутся «висеть» в категории невыясненных.

Если речь идет о налогах или взносах, платеж потребуется уточнить, подав соответствующее заявление. Следует отметить, что в соответствии с письмом Минфина от 19.01.2017 № 03-02-07/1/2145, ошибка в КБК не препятствует определению типа платежа, поэтому налог считается уплаченным.

Дополнительные сложности могут возникнуть, если неправильно указан КБК при уплате государственной пошлины. В этом случае организации или физическому лицу будет отказано в предоставлении соответствующих государственных услуг, при этом вернуть или зачесть сумму пошлины, перечисленную в бюджет, с большой долей вероятности не получится (подп. 1-5 п. 1 ст. 333.40 НК РФ).