Пользователям платформы доступно более 11 000 тайтлов. Приступить к игре в Риобет можно сразу после регистрации учетной записи на сайте либо в приложении. Новым посетителям выдается стартовый бонус в виде 225-процентной прибавки к депозитам и 70 бесплатных вращений. В тексте описаны все основные преимущества азартной площадки, а также представлены инструкции по совершению платежей и скачиванию софта.

Обзор официального сайта казино Риобет

Страница площадки открывается в любом браузере на смартфоне и ПК. Однако из-за запрета азартной деятельности в РФ сайт подвергается регулярным блокировкам. Для обхода ограничений администрация создает копии домена.

Чтобы попасть на зеркало Риобет на сегодня, достаточно ввести название казино в поисковой строке браузера и открыть первую ссылку в выдаче. Кроме того, адрес копии можно запросить у сотрудников техподдержки либо найти в Telegram-сообществе оператора.

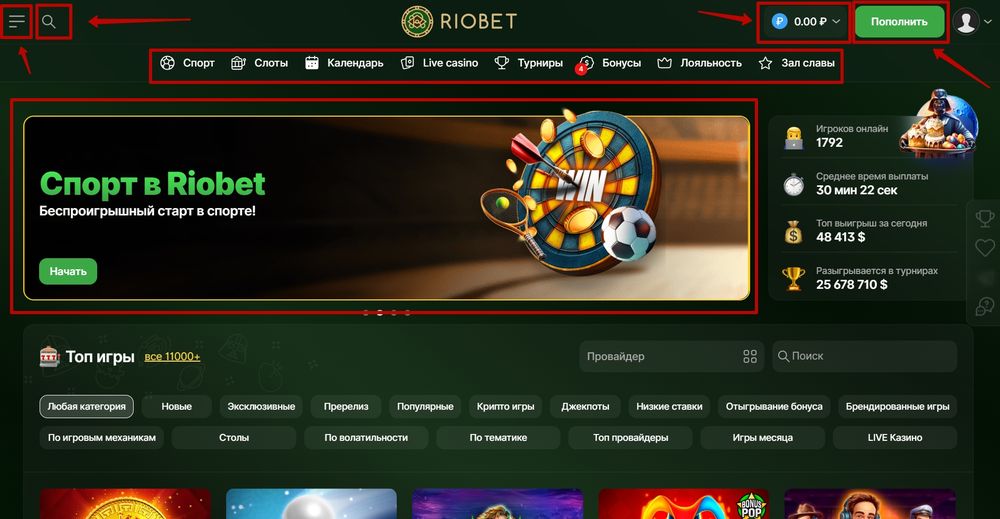

В плане дизайна и функционала зеркала не отличаются от официальной страницы площадки. Подробности — на скриншоте.

В правой верхней части экрана отображены показатель баланса и кнопка для пополнения счета. В центре страницы находится карусель баннеров с актуальными бонусными акциями. В левом верхнем углу закреплены клавиши для поиска игр и открытия навигационного меню. Над рекламным баннером можно увидеть ссылки на основные разделы Riobet казино, такие как:

- Спорт. Ставки на футбол, баскетбол, теннис и другие популярные дисциплины.

- Слоты. Каталог топовых игровых автоматов от известных поставщиков.

- Лайв. Трансляции с живыми дилерами.

- Турниры. Раздел с актуальными соревнованиями между пользователями.

- Бонусы. Действующие промо акции на сайте.

- Лояльность. Информация о VIP программе.

- Зал славы. Рейтинг максимальных выигрышей и побед в различных ивентах.

Вкладки с правилами и прочей полезной информацией об азартной платформе находятся в футере сайта. Там же посетители найдут контакты техподдержки и линки на группы оператора в социальных сетях.

Преимущества и недостатки

Администрация обращает внимание на все отзывы клиентов. В своих комментариях игроки отмечают как положительные, так и отрицательные стороны казино Риобет. Самые популярные аспекты представлены в таблице.

| 💎Плюсы | Минусы |

| 💎Разнообразная система вознаграждений | Долгая верификация |

| 💎Наличие мобильного приложения | Отсутствие постоянных бездепов |

| 💎Круглосуточный саппорт | |

| 💎Быстрый вывод денег | |

| 💎Регулярные обновления |

Как внести депозит

Клиентам из России доступны разные платежные способы. Игроки пополняют баланс с помощью банковских карт, цифровых токенов, ЭПС и СБП. При этом администрация регулярно добавляет новые методы внесения средств.

Перед осуществлением платежа необходимо обратить внимание на суммы лимитов и возможные комиссии. Также стоит учесть, что по регламенту Riobet запрещено вносить и выводить деньги с аккаунта, используя чужие реквизиты.Чтобы совершить депозит, потребуется открыть раздел «Касса» и выбрать способ перевода. После надо указать размер транзакции и отправить эту сумму по предоставленным реквизитам. Деньги поступают на баланс в течение пары минут.

Как вывести средства

Для снятия выигрыша со счета нужно оформить запрос на кешаут. Пошаговая инструкция:

- Перейти на зеркало Riobet.

- Авторизоваться в профиле.

- Открыть кассовую вкладку.

- Выбрать метод выплаты.

- Указать данные карты или кошелька.

- Подтвердить транзакцию.

Главное — не допустить ошибку при вводе реквизитов. Перед подтверждением кешаута рекомендуется проверить указанные данные.

На снятие средств с баланса может потребоваться от пары часов до нескольких суток. Срок ожидания зависит от загруженности финансового отдела казино и особенностей работы платежной системы.

Как скачать Риобет

На данный момент отдельное приложение разработано только для смартфонов на базе Android. Скачать его можно с официальной страницы или зеркала Риобет. Для этого потребуется:

- Открыть сайт казино в мобильном браузере.

- Нажать на логотип Андроид в футере страницы.

- Подтвердить загрузку APK-файла.

На скачивание софта уйдет не больше 3-5 минут. По окончании загрузки игроку нужно только тапнуть по файлу программы и подтвердить инсталляцию. Когда установка приложения завершится, на рабочем столе телефона появится ярлык с логотипом Riobet casino.